El Buró de Crédito es algo que aún en tiempos modernos de muy fácil acceso a todo tipo de información, nos crea mucha incertidumbre por su nombre, su rol dentro del sector financiero y la reinante desinformación. ¿Cómo saber si estoy en Buró de Crédito en México? Esta es la interrogante que muchas personas se hacen.

La existencia del Buró de Crédito incide directamente en toda persona o empresa con intenciones de obtener financiamientos. Aunque no necesariamente de manera negativa, eso dependerá del comportamiento de pago de cada individuo o entidad. Si piensas cómo puedo saber si estoy en Buró de Crédito, sigue leyendo.

¿Cómo saber si estoy en Buró de Crédito?

Checar si estás en el Buró de Crédito es realmente sencillo. Para estar en él solo debes haber recibido algún tipo de crédito por parte de alguna institución financiera legalmente constituida.

Eso es suficiente para tener la certeza de que estás en la base de datos del Buró; ya solo será cuestión de revisar Buró de Crédito para cerciorarte. Así que si te preguntas cómo sé si estoy en Buró de Crédito, ya sabes cuál es la condición.

El estado en el que nos encontramos en el Buró depende directa y únicamente de cómo hemos pagado nuestros créditos, puntualmente o con algún tipo de morosidad, ya que el sistema financiero de México (privado o público) se toma muy en serio este tema.

Por esta razón en el país nacieron las dos sociedades: Buró de Crédito y Círculo de Crédito, por la necesidad de llevar un mejor control sobre el comportamiento de los acreditados a la hora de cancelar sus obligaciones, lo que da más claridad para elegir a quiénes otorgarle créditos en el presente y futuro.

Al tener certeza de que estás en la base de datos del Buró, vienen muchas otras preguntas que intentaremos responder satisfactoriamente a lo largo de este post. Entre ellas tenemos las siguientes:

¿Existe Buró de crédito en línea? ¿Cómo checar si estoy en Buró de Crédito? ¿Cómo saber si estoy en Buró de Crédito y cuánto debo? ¿Cómo checar mi Buró de Crédito gratis? ¿Dónde puedo checar mi Buró de Crédito?

Vamos poco a poco, entretanto aprende sobre las 12 fuentes de financiamiento para tu negocio, y así podrás tomar mejores decisiones a futuro que te evitarán un mal historial crediticio en Buró de Crédito.

¿Existe Buró de Crédito en línea?

Sí, es burodecredito.com.mx, Más adelante te explicaré detalladamente cómo checar el Buró de Crédito en está página, revisar si estoy en Buró de Crédito y cómo consultar mi Buró de Crédito.

¿Cómo checar si estoy en Buró de Crédito?

«Cómo puedo checar mi Buró de Crédito» es otra de las preguntas que seguramente te haces. Hay varias opciones de las que te contaré en las líneas de abajo, pero te puedo adelantar que la mejor opción es por la página oficial de Buró de Crédito. En ella podrás ver cómo consultar Buró de Crédito.

Estás en la sintonía de montar un negocio y pedir crédito, conoce 40 negocios que puedes arrancar con menos de 10 mil pesos.

¿Cómo saber si estás en el Buró de Crédito de México gratis?

Lo primero que debes hacer para como saber si estás en Buró de Crédito es tener a mano los requisitos necesarios, como una tarjeta de crédito vigente o la información clave de algún crédito recibido que no haya sido liquidado hace más de 6 años; luego entramos a la web burodecredito.com.mx.

Debemos tener cuidado y verificar que entramos en el sitio correcto, ya que hay muchos portales falsos que buscan atrapar a personas descuidadas para luego estafarlas.

Saber si estoy en el Buró de Crédito paso a paso

Una vez que estamos completamente seguros de que el sitio a donde llegamos es el oficial, seguimos los siguientes pasos:

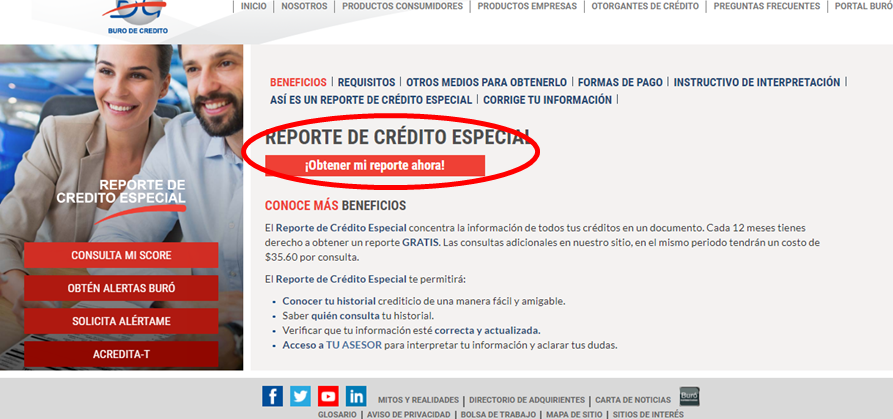

1. Seleccionar la opción de la izquierda que dice «REPORTE DE CRÉDITO ESPECIAL» y darle clic en «¡Obtener mi reporte ahora!». Así ya tendrás el reporte de Buró de Crédito.

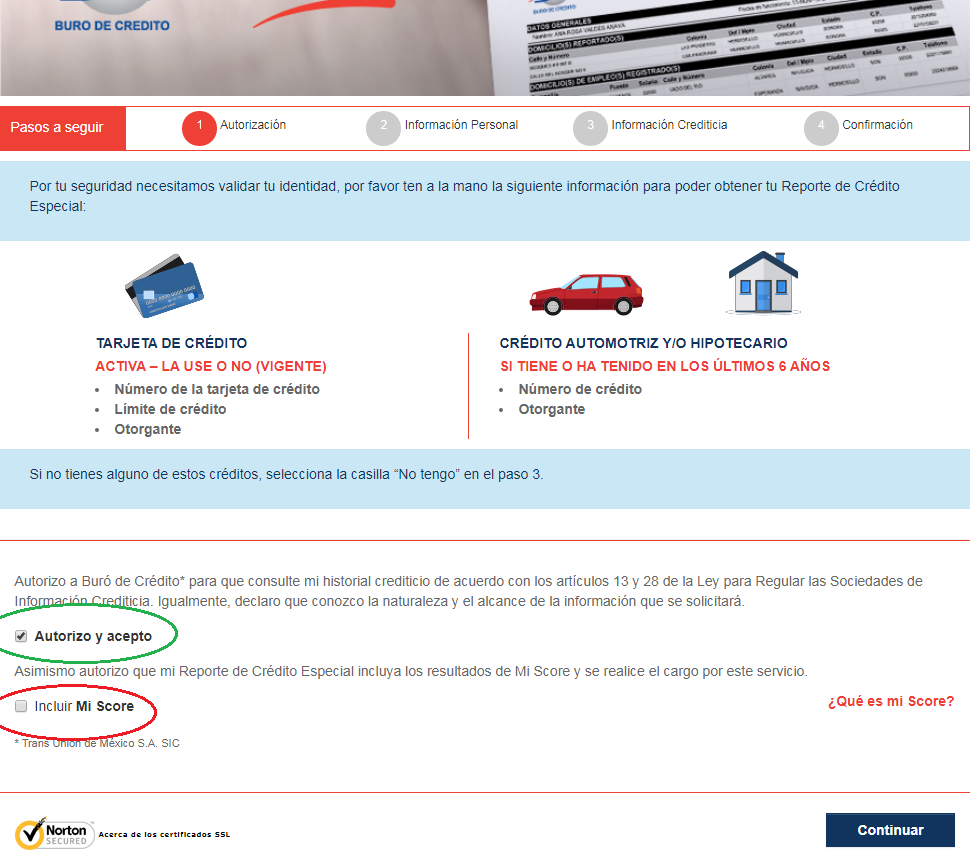

2. Debemos quitar la opción que nos incluyan el puntaje crediticio, puesto que este es un servicio extra que tiene una tarifa impuesta por el Buró. Al mismo tiempo, le damos aceptar y autorizar. Luego, continuar.

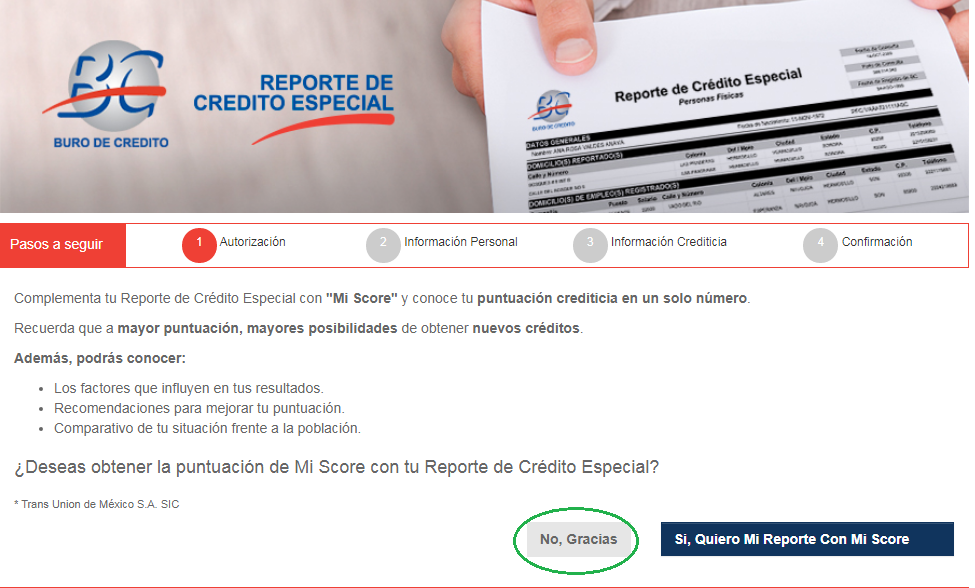

3. Nos volverán a dar la opción de pedir nuestro reporte con la puntuación crediticia. Si queremos que todo nos sea gratis, le damos: «No, gracias».

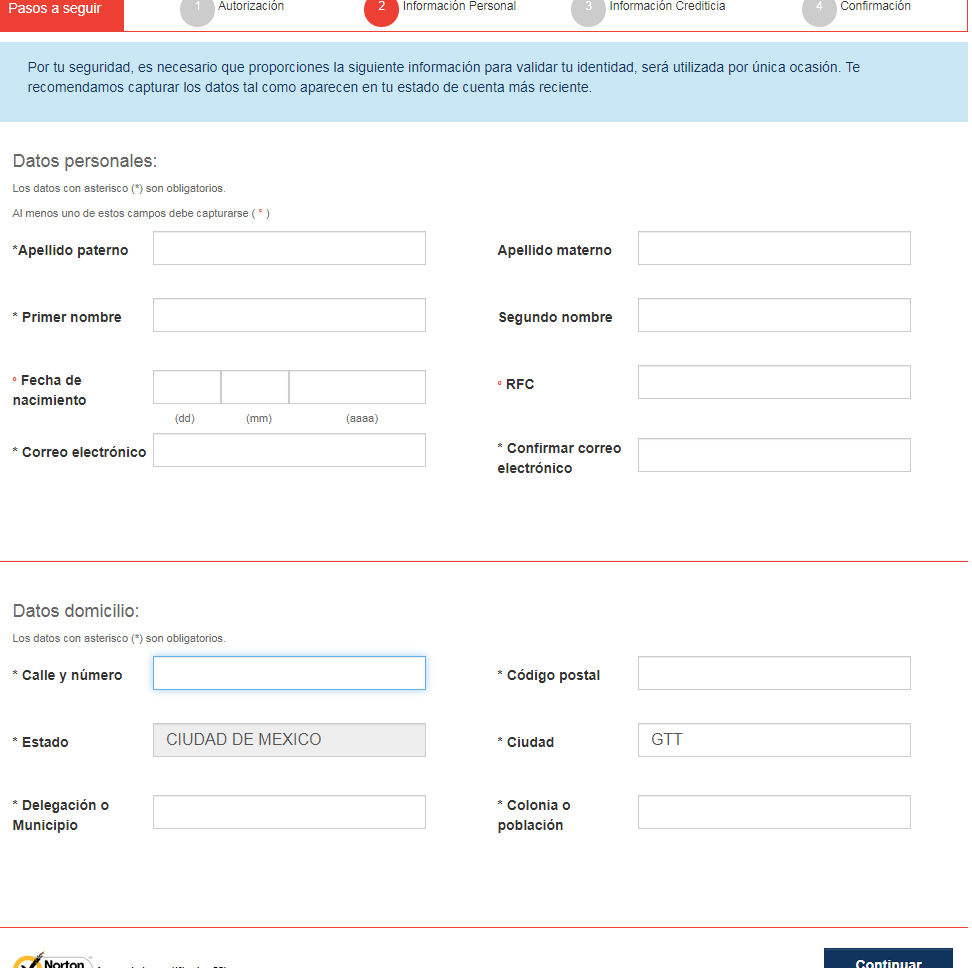

4. Llenamos el formulario con nuestros datos reales, fidedignos: apellidos, nombres, fecha de nacimiento, nuestro registro federal de contribuyente (RFC), dirección y el correo electrónico a donde nos enviarán la información importante.

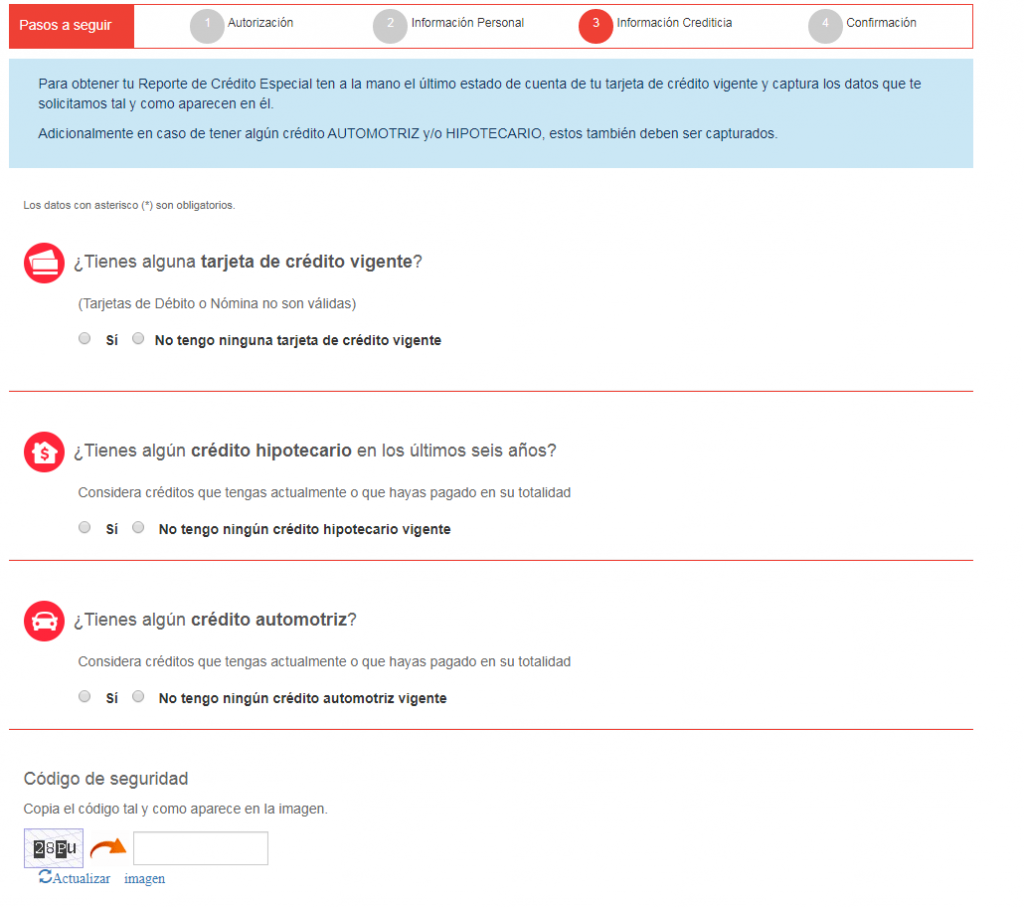

5. Al colocar «sí» en alguna(s) de las preguntas, nos pedirán todos los datos correspondientes sobre las tarjetas de crédito o el tipo de crédito que nos haya sido otorgado. Esto nos servirá para verificar más aún nuestra identidad.

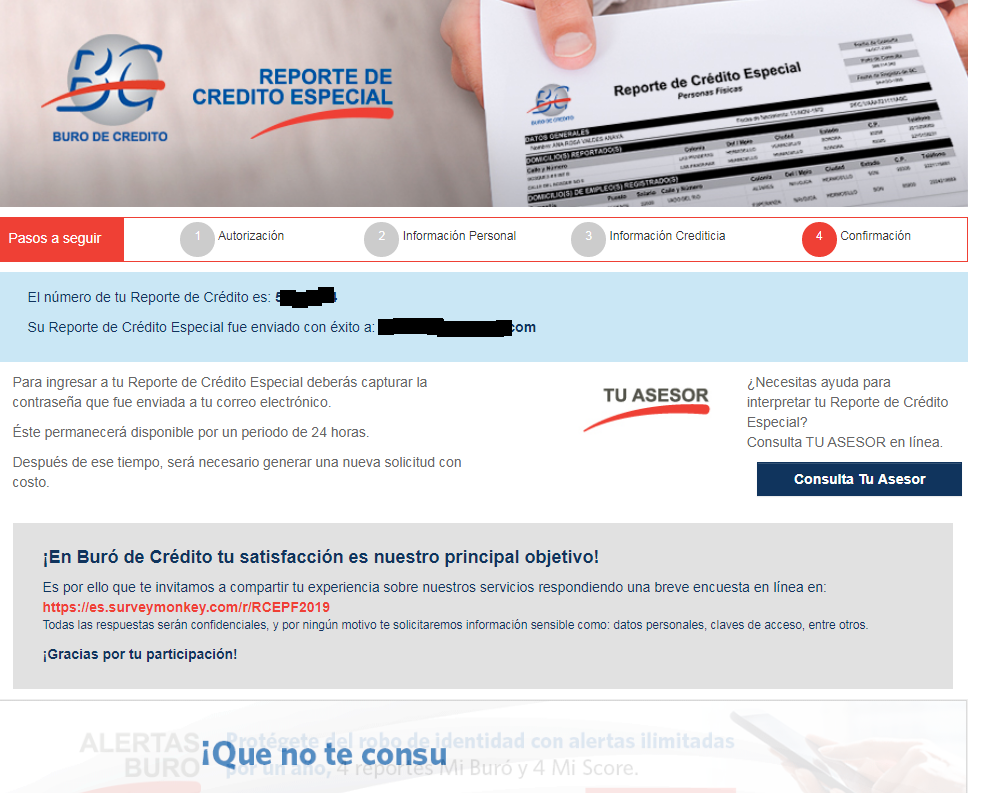

6. Al terminar de dar toda la información solicitada, nos darán un número de reporte y nos enviarán una notificación a nuestro correo electrónico.

7. Finalmente, obtendremos un reporte similar sobre nuestro historial crediticio, nuestra calificación y estatus general.

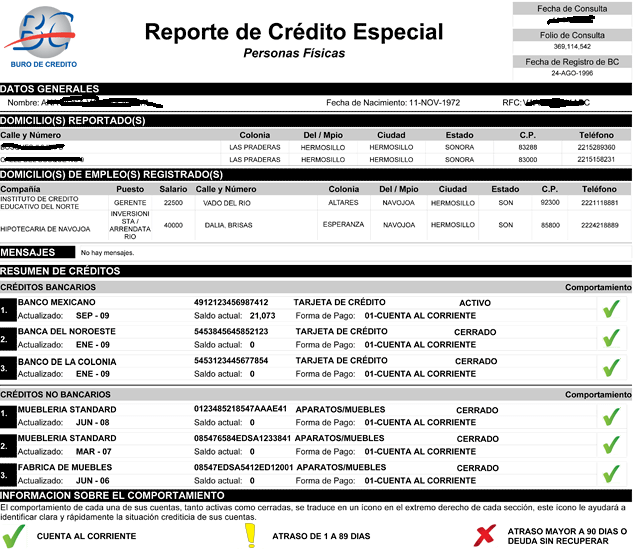

¿Cuáles son las partes más importantes a las que debo prestar atención en mi reporte de crédito especial?

Si quiero checar mi Buró de Crédito, son cuatro los apartados que necesitan mi especial atención luego de que obtenga mi reporte.

A estos me refiero:

Detalle de Créditos

Hallaremos el detalle de los pagos que hemos realizado en la segunda hoja del reporte.

Sin poco espacio para confusiones, en esta parte es en donde encontraremos lo bueno y lo malo de nuestros hábitos a la hora de cumplir con nuestras obligaciones.

Domicilios reportados

Aparecen desglosados en la parte superior del documento de nuestro reporte, todos y cada uno de los domicilios donde hemos trabajado o vivido.

Échale un buen ojo a esos datos y verifica que sean correctos o estén actualizados.

Resumen de créditos

Encontraremos nuestro historial crediticio y nuestro estatus actual después del apartado de los domicilios.

Nuestro estatus dependerá directamente del comportamiento que hayamos tenido recientemente al momento de pagar la o las deudas.

Detalle de consultas

Podremos apreciar todas las empresas otorgantes de créditos que solicitaron nuestra información a Buró de Crédito o a Círculo de Crédito.

Esto último es de una gran importancia para que podamos evitar a tiempo ser víctimas de robo de identidad luego de no reconocer a una empresa o entidad que solicitó nuestro historial.

¿Cómo saber si estoy en Buró de Crédito y cuánto debo?

Al consultar mi Buró de Crédito y constatar que estoy en la base de datos, al mismo tiempo, al checar mi reporte de crédito especial, puedo conocer el detalle del saldo actual de mis deudas.

Asimismo, mi comportamiento de pago y la calificación de la empresa que me dio el crédito. En pocas palabras, si pago a tiempo, abono de más o si tengo retrasos.

A la hora de buscar generar nuevas fuentes de ingreso, debes considerar los bancos que dan mayor rendimiento de inversión en México.

¿Cómo checar mi Buró de Crédito gratis?

La respuesta de cómo checar mi Buró de Crédito gratis se resume en tres opciones, por medio del correo electrónico luego de solicitarlo por la página web, dirigiéndonos a la sucursal de atención al cliente en Tlalpan- Av. Periférico Sur, México D.F.

O llamando telefónicamente desde cualquier parte del país al (55) 5449 4954 o larga distancia al 800 640 7920.

Recuerda que las consultas posteriores deberán ser pagadas.

Y nada más podremos obtener un único reporte sin ningún costo cada 12 meses. Todos los ciudadanos mexicanos tenemos el derecho por ley de checar nuestro Buró de Crédito gratis una vez anualmente.

¿Puedo checar mi Buró de Crédito y conseguir el reporte detallado de mi historial crediticio?

Cómo consultar el Buró de Crédito y cómo saber si estoy en el Buró lo puedo hacer de varias maneras: por la página oficial del Buró de Crédito, vía correo electrónico, por medios telefónicos, a través del fax, servicio de mensajería o correo postal y acudiendo a las oficinas de atención al cliente.

Por medio de cualquiera de estas es cómo puedo saber si estoy en el Buró de Crédito.

¿Cómo consultar el Buró de Crédito por la página oficial de Buró de Crédito?

La consulta Buró de Crédito a través del portal oficial es muy fácil. Puedes entrar en la página oficial en línea y realizar tu primera consulta de Buró de Crédito gratis.

¿Cómo ver mi Buró de Crédito vía correo electrónico?

Checar el Buró de Crédito o cómo ver mi Buró de Crédito por esta vía es muy simple, por medio de una solicitud a la siguiente dirección de correo electrónico: [email protected]. La solicitud puedes hacerla durante las 24 horas del día, los 365 días del año.

¿Cómo realizar una consulta de Buró de Crédito por medio telefónico?

Cómo consultar el Buró de Crédito por medios telefónicos es fácil y se puede hacer desde cualquier lugar de México, pero respetando los horarios laborales. Con una llamada telefónica a uno de los siguientes números: 01800 640 7920 o al 55 5449 4954.

A través de esos números encontrarás respuesta y una guía de cómo checar el Buró de Crédito.

¿Cómo consultar mi Buró de Crédito por Fax?

Cómo consultar mi Buró de Crédito y checar si estoy en el Buró de Crédito, lo puedo hacer por Fax, solicitando la información por el 55 5449 4954.

¿Cómo puedo checar si estoy en Buró de Crédito acudiendo a las oficinas de atención al cliente?

Puedo checar si estoy en Buró de Crédito personalmente dirigiéndome a las oficinas que quedan en la siguiente dirección:

Av, Periférico Sur 4349, Jardines en la Montaña, Tlalpan, 14210, Ciudad de México. Personal calificado nos dará toda la información que necesitamos sobre el Buró nacional de Crédito.

Obtendrás una ayuda significativa si se te dificulta la tarea de cómo saber si estás en el Buró de Crédito o para hacer una consulta en el Buró de Crédito y así conocer tu estatus crediticio.

¿Cómo checo mi Buró de Crédito por servicio de mensajería o código postal?

En este medio no hay manera de consultar el Buró de Crédito gratis, ya que cobran por el envío y materiales. Sin embargo, puedes solicitarlo por alguno de los medios antes mencionados: vía telefónica, web u oficinas de atención al cliente.

¿Cómo checar mi Buró de Crédito gratis y rápido?

La mejor forma de cómo checar mi Buró de Crédito gratis y rápido es por el método más popular –la solicitud en línea– y puedes conseguirlo a través de Círculo de Crédito o de Buró de Crédito.

También deberías checar el top 40 de ideas de negocios en México para el 2019 si realmente estás en la onda de emprender.

¿Cuánto cuestan las consultas de Buró de Crédito y Círculo de Crédito?

Ambas compañías tienen una competencia que lleva una cantidad de años considerables, a pesar de que comparten la información que reciben de las entidades financieras.

Los precios que ofrecen para sus consumidores son muy parecidos, aunque hay uno que es claramente más económico. Sin embargo, otros aseguran que la pequeña diferencia se compensa por mejor calidad de servicio y confiabilidad.

He aquí los precios por método de entrega del reporte crediticio personal:

Correo electrónico (solicitado previamente por la página)

Buró de Crédito

El primer RCE (Reporte Crediticio Especial) de cada 12 meses: gratis.

Segundo RCE: 35,60 MX$.

Círculo de Crédito

El primer RCE de cada 12 meses: gratis.

Segundo RCE: 34,20 MX$.

Llamada telefónica

Buró de Crédito

El primer RCE (Reporte Crediticio Especial) cada 12 meses: gratis.

Segundo RCE: 89 MX$.

Círculo de Crédito

El primer RCE cada 12 meses: gratis.

Segundo RCE: 82,20 MX$.

Oficinas de atención al cliente

Buró de Crédito

El primer RCE (Reporte Crediticio Especial) cada 12 meses: gratis.

Segundo RCE: 89 MX$.

Círculo de Crédito

El primer RCE cada 12 meses: gratis.

Segundo RCE: 82,20 MX$.

Por Mensajería

Buró de Crédito

El primer RCE (Reporte Crediticio Especial) cada 12 meses: 204,90 MX$.

Segundo RCE: 240,50 MX$.

Círculo de Crédito

El primer RCE cada 12 meses: 190 MX$.

Segundo RCE: 217,20 MX$.

Consulta por Fax

Buró de Crédito

El primer RCE (Reporte Crediticio Especial) cada 12 meses: 53,40 MX$

Segundo RCE: 89 MX$.

Círculo de Crédito

El primer RCE cada 12 meses: 50 MX$.

Segundo RCE: 82,20 MX$.

Correo postal

Buró de Crédito

El primer RCE (Reporte Crediticio Especial) cada 12 meses: 160,20 MX$.

Segundo RCE: 195,80 MX$.

Círculo de Crédito

El primer RCE cada 12 meses: 150 MX$

Segundo RCE: 182,20 MX$.

¿Cómo funciona el Buró de Crédito?

En México existen dos empresas o sociedades privadas que se dedican a recaudar, manejar y compartir información crediticia de los prestatarios y solicitantes de créditos.

Estas empresas son: Buró de Crédito (Trans Union de México, S.A. S.I.C) y Círculo de Crédito (Círculo de Crédito, S.A. S.I.C).

Ambas se encargan de almacenar, tratar y proporcionar la información que los mismos bancos o instituciones le reportan de manera regular, mensual, sobre los créditos que estos mismos otorgan a personas o compañías.

Las dos compañías almacenan toda información del Buró de Crédito nacional.

El objetivo de los bancos e instituciones al dar los datos que recopilan de sus clientes es encontrar en estas bases de datos la mayor información precisa y confiable sobre los solicitantes de crédito.

De esta manera pueden tomar mejores decisiones a la hora de otorgar nuevos préstamos que contribuyan con el beneficio de todas las partes.

Otro punto relevante al hablar de cómo funciona el Buró es que este no se encarga de aprobar créditos o cobrar deudas, únicamente administran las bases de datos con información crediticia de personas o empresas.

Si estás a tono con las finanzas, te interesará aprender sobre las mejores opciones de inversión del 2019.

¿Es malo estar en Buró de Crédito?

Generalmente la mayoría de personas sin muchos conocimientos financieros o del sistema bancario relacionan el estar en el Buró de crédito con tener antecedentes crediticios negativos.

Se ha creado una opinión pública de que únicamente las personas morosas con los pagos son incluidas en esta base de datos, lo que está muy alejado de la realidad.

Cualquier persona entra en la base de datos del Buró a partir del momento en que obtiene un crédito o una tarjeta de alguna entidad registrada en el sistema financiero, sin importar la cantidad de dinero o el tipo de crédito.

Esto no es negativo o perjudicial, a menos de que desarrollemos un historial negativo, algo que sucede muy fácil si nos descuidamos en nuestros compromisos.

¿Cuándo genero un historial negativo en el Buró?

Basta con comenzar a atrasarnos con los pagos o a deber cuotas para crearnos una reputación poco deseable dentro del Buró, lo que nos podría cerrar puertas a futuro a la hora de necesitar o querer solicitar un nuevo crédito.

Así que es muy recomendable mantener un historial positivo, pagando a tiempo.

Respetar las fechas límites de pago debe ser primordial para evitar que los bancos o empresas nos den una mala calificación.

Por último y para aclarar un poco más el tema, debemos volver a mencionar que las empresas denominadas «Sociedades de Información Crediticia» solo tienen como tarea recopilar, tratar y compartir la información del historial crediticio de personas y empresas, nada más allá de eso.

Tener opciones e ideas nuevas para negocios es importante para nuestro crecimiento empresarial y allí es donde los ingresos pasivos entran en juego conócelos.

¿Cuál es la diferencia entre Buró de Crédito y Círculo de Crédito?

Lo cierto es que no existen diferencias importantes entre ambas sociedades, aparte del nombre de marca que llevan sus empresas y de que compiten diariamente por ofrecer una mejor calidad de servicio a un precio más llamativo.

Lo que resulta más extraño es que no importa a cuál compañía se le haga una consulta de información crediticia porque se obtendrá la misma en ambas, ya que Buró de Crédito y Círculo de Crédito comparten información entre ellas.

Es un hecho que brinda un poco más de tranquilidad y fiabilidad, tanto a los bancos como a los prestatarios.

¿Cómo consultar mi historial crediticio?

Consultar mi Buró de Crédito para obtener mi historial crediticio es muy sencillo, como mencioné al comienzo del artículo.

La mejor manera de cómo checar mi buro de crédito gratis es a través del portal oficial de Buró de Crédito o de Círculo de Crédito.

En estos, luego de dar toda la información que les permita a dichas empresas verificar tu identidad, te ofrecerán un reporte especial con tu historial crediticio. Si ya utilizaste tu pedido gratis, tendrás que cancelar el monto que imponen para el servicio.

En dicho historial podrás ver tu actividad crediticia de los últimos 6 años.

¿Cuánto tiempo dura una persona en el Buró de Crédito?

Mientras haya créditos activos, la persona o empresa permanecerá en la base de datos de Buró de Crédito. Luego de cancelar el último pago, la información de la persona y el crédito estará por los 6 años siguientes, luego será eliminada del sistema, a menos de que adquiera nuevos financiamientos.

Te invitamos a leer leer 20 consejos para ser un buen emprendedor y darle buen uso a los créditos.

¿Cuánto tiempo duras en Buró de Crédito en México?

La información crediticia de todas las personas y empresas estarán guardadas y podrán ser chequeadas por las entidades bancarias durante 6 años después de finalizar el pago de la última cuota del último crédito otorgado.

Al cumplirse ese plazo, Buró de Crédito elimina los registros con esos años de antigüedad. Según datos oficiales de la página de la compañía, a la fecha han borrado más de 22 millones de registros de su inmensa base de datos y contando.

Lo que es un alivio para las personas a las que no les gusta tener su información accesible para otros.

Aunque vale la pena destacar que ninguna persona natural puede recibir nuestro historial crediticio. Pueden obtenerlo, únicamente, cada uno de nosotros a título personal, intransferible y las entidades financieras o gubernamentales.

Es importante agotar todas nuestras opciones antes de solicitar un crédito, ten en cuenta 42 formas de ganar dinero rápido.

¿Quién puede consultar nuestro historial en el Buró de Crédito?

Únicamente nosotros y los otorgantes de crédito a los que demos autorización expresa. Solo estos tienen el permiso de indagar en nuestro historial en Buró de Crédito.

Hay mecanismos por los cuales podemos asegurarnos de que nadie pueda consultar nuestro reporte de crédito especial, pero, para ello, debemos facilitarle más información a Buró de Crédito.

¿Cómo sé quién o quiénes están pidiendo información de mi historial crediticio a Buró de Crédito?

Cuando recibimos el reporte de crédito especial, podemos revisar la información en nuestro Buró de Crédito y saber de primera mano el nombre de los otorgantes de crédito que durante los últimos 24 meses hayan estado efectuando consultas sobre nuestro historial.

¿Cómo me aseguro de que Buró de Crédito no proporciona información a quienes no poseen mi aprobación?

El Buró de Crédito recibe periódicamente auditorías por parte de la Comisión Nacional Bancaria y de Valores (CNBV) para verificar la transparencia en el manejo de la información y cerciorarse de que las consultas efectuadas por los otorgantes de créditos tengan el respaldo y la autorización del consumidor.

También se cercioran de que exista una relación jurídica y vigente entre el cliente y la institución.

Cuando en algunos casos existe incumplimiento, la Comisión Nacional Bancaria y de Valores aplica sanciones estipuladas en las leyes financieras, tanto a la institución otorgante como a Buró de Crédito.

¿Cómo borrar Buró de Crédito sin pagar?

Borrarlo como tal, no, y tampoco desaparecerá sin haber pagado el dinero adeudado.

El proceso de limpieza de un estado negativo en Buró inicia al pagar el total de uno o varios créditos pendientes. Luego de hacerlo, en –aproximadamente 10 días– el historial en el Buró se actualizará y el estado mostrará que se está al día, no hay deudas pendientes.

Sin embargo, solo eso cambiará. El pagar no significa que el comportamiento irresponsable ante una deuda cambie y desaparezca de inmediato del historial en el Buró. Pero no es para siempre, solo es necesario que transcurra un tiempo prudencial de acuerdo con el monto.

¿En cuánto tiempo se elimina el historial negativo del Buró?

Dependiendo de la deuda y siguiendo ciertas normas, el Banco de México (Banxico) establece que los historiales negativos en el Buró de crédito se eliminarán en períodos de 1 a 6 años. Estas son las condiciones:

- Que el crédito no tenga vinculación con ningún tipo de proceso penal.

- Que la persona no haya cometido ningún tipo fraude con el dinero de alguno de los créditos que se le otorgaron.

- Que la o las deudas no superen montos mayores a 400.000 Unidades de Inversión (1 UDIS = MX$ 6,24), lo que sería igual a MX$ 2496000.

Si se cumplen dichas condiciones, se pueden considerar los siguientes lapsos estimados para que desaparezca un historial negativo en el Buró:

- Montos de 25 UDIS (MX$ 156) o menores, desaparecerán a los 12 meses.

- Cantidades entre 25 y 500 UDIS (MX$ 156 – MX$ 3120) se eliminarán en un plazo de 2 años.

- Sumas entre 500 y 1000 UDIS (MX$ 3,120 – MX$ 6240) serán removidos al transcurrir un total de 4 años.

- Deudas superiores a 1000 y hasta 400000 UDIS (MX$ 6.240 – MX$ 2496000) tardarán 6 años en desaparecer.

Reparadoras de Crédito

Es normal que cuando las personas caen en algún tipo de deuda que, por situaciones adversas, no puedan o pudieron pagar a tiempo, en medio de la desesperación busquen ayuda en empresas “reparadoras de crédito”.

Son consultoras que aportan asesoramiento para salir de los terribles problemas y consecuencias de tener una deuda grande o para reparar el historial en Buró.

En pocas palabras, se podría decir que una “empresa reparadora de crédito” es un coach que ofrece un trato directo y personal para analizar y diseñar un plan que permita pagar las deudas, para luego reparar el mal reporte en el Buró de Crédito.

Los principales servicios que ofrecen son: intermediar y negociar para reducir el monto de la deuda original hasta en un 70 % con las instituciones financieras, manejo de las llamadas de cobro y asesoría por un ejecutivo especializado para salir de la terrible situación financiera.

Existen buenas y respetables compañías que realmente aportan beneficios a quienes intentan encontrar soluciones en ellas, como Curadeuda o RESUELVE tu deuda.

La Condusef nos advierte e ilustra acerca de las reparadoras de crédito en México.

Sin embargo, hay que tener precaución con otras empresas ilegales que ven en la desesperación de las personas las posibilidades de obtener beneficios por medio de fraudes o estafas.

¿Cuánto tiempo se está en la Central de Riesgos?

Central de Riesgos es el antiguo nombre que se la a las sociedades de información crediticia. En la actualidad, en México existen dos y son Buró de Crédito y Círculo de Crédito. El tiempo que están nuestros registros en dichas empresas es de aproximadamente 6 años en general.

Para casos de historiales negativos por deudas sin saldar o atrasos, hay ciertas condiciones que se aplican para que estos sean eliminados en determinados lapsos.

Es importante mencionar que el riesgo o seguridad que ven los otorgantes de crédito en nosotros va ligado muy de cerca con nuestro puntaje crediticio.

También existen clasificaciones en cinco categorías para distinguir de manera más clara a los usuarios con altos índices de riesgo para los otorgantes de crédito:

Normal

Cuando los retrasos, a la hora de pagar las cuotas, no exceden los 30 días después de la fecha límite.

Con problemas potenciales

En este punto, los deudores dejan que pasen los 31 días y pueden alcanzar casi los dos meses de morosidad.

Deficiente

Ya hablamos del preocupante lapso de 61 a 120 días sin cumplir con las cuotas de pago acordadas.

Dudoso

De 121 a 365 días, se está llegando a un límite peligroso en el que seguramente habrá fuertes repercusiones.

Pérdida

Luego de un año, la deuda se puede considerar incobrable y el deudor desterrado del Buró de Crédito.

¿Qué es el puntaje crediticio?

El puntaje crediticio es un número que se nos asigna cuando estamos en las bases de datos de Buró de Crédito y Círculo de Crédito.

Este es dinámico porque cambia de acuerdo con nuestro comportamiento habitual a la hora de cumplir con las obligaciones de pago, de forma negativa (al retrasarnos en pagos) o de manera positiva (si los abonos que damos son más que el pago mínimo mensual acordado).

¿Cuáles son las calificaciones del Buró de crédito?

Hay cuatro tipos de calificación en Buró de Crédito:

- Calificación baja (300 – 550): Esta es una puntuación que tiene entre el 40 % y el 50 % de la población en México. No es muy buena y se necesita subir para poder optar por nuevos o mejores créditos.

- Calificación regular (550 – 650): Denota un comportamiento intermitente a la hora de cumplir con los pagos. La mitad de la población tiene una calificación crediticia mejor.

- Calificación buena (650 – 750): Por encima del promedio y permite la posibilidad de conseguir buenos créditos en diferentes instituciones financieras. Nada más un 25 % de los mexicanos con historial crediticio supera esta puntuación.

- Calificación excelente (750 – 850): Denota un comportamiento admirable y responsable que abre las puertas a muchas oportunidades financieras. Perteneces al 25 % con la puntuación más alta de México.

¿Cómo saber mi puntaje de crédito?

En el Buró de Crédito consultas tu puntaje crediticio por el precio de MX$ 58 y tienes 3 formas de solicitarlo:

- Vía telefónica: Si eres de la vieja escuela y te gusta hacer las cosas de manera más personal, pero sin moverte de tu casa, puedes llamar al 01 800 640 7920 de 8 a. m. a 9 p. m., de lunes a viernes, y de 9 a. m. a 2 p. m., los sábados.

- Sitio web de Buró de Crédito: La manera más común, rápida y eficiente en estos tiempos. Entras en el portal, en la sección de reporte especial y agregas la opción de incluir Mi score. Se te envía por correo y puedes solicitarlo todos los días, a cualquier hora.

- Oficinas físicas de atención al cliente de Buró de Crédito: En horarios de 9 a. m. a 6 p. m., de lunes a viernes, y de 9 a. m. a 1 p. m. puedes dirigirte a las oficinas de Buró de Crédito en la siguiente dirección: Av. Periférico Sur 4349. Plaza Imagen, Loc. 3. Fracc. Jardines de la Montaña. Delegación Tlalpan.

¿Cuáles son los requisitos para checar mi puntaje de crédito?

Debes contar con ciertos requisitos y la información de los créditos que tengas para que, sin importar el modo escojas al solicitar tu puntuación crediticia, la obtengas sin problemas:

- Identificación oficial vigente.

- Tarjeta de crédito: último estado de cuenta.

- Si tienes un crédito automotriz: número de crédito e institución (excepto si tiene más de 6 años de liquidación).

- Si has tenido un crédito hipotecario: Número de crédito e institución (excepto si tiene más de 6 años de liquidación).

Las formas de pago son tres:

- Tarjeta de crédito: Al realizar la solicitud en línea encontrarás la opción para aplicar el cargo a tu tarjeta. En caso de que desees utilizar el formato de solicitud de reporte de crédito especial, deberás proporcionar todos los datos de la tarjeta y firmar la autorización.

- Transferencia electrónica: a nombre de Trans Union de México, S.A. S.I.C. en cualquiera de los números de cuenta de los bancos aquí nombrados. Una vez que hayas realizado el pago, envías la ficha electrónica a la oficina de atención al cliente.

- Efectivo: Dirigiéndote a las oficinas en horarios de 9 a. m. a 6 p. m., de lunes a viernes, y de 9 a. m. a 1 p. m., en la siguiente dirección: Av. Periférico Sur 4349. Plaza Imagen, Loc. 3. Fracc. Jardines de la Montaña. Delegación Tlalpan.

¿Cómo mejorar mi puntaje en Buró de Crédito?

Pagar a tiempo tu deuda con las cuotas mínimas y esperar que esta desaparezca, no ayuda mucho a la hora de obtener un puntaje excelente en Buró de Crédito.

Tienes que crear hábitos que sumen puntos a tu «score» y así lograr que, con el paso del tiempo, tu estatus mejore para que más puertas te sean abiertas.

¿Qué toma en cuenta el buró para el puntaje de crédito?

La sociedad de información crediticia toma muy en cuenta los siguientes cinco parámetros a la hora de colocar los puntajes de los acreditados en su base de datos nacional:

Antigüedad de créditos

Es proporcional para ellos, mientras más tiempo tenga la persona manejando créditos, más alta será la calificación.

Claro, siempre y cuando el manejo sea el adecuado. Vale la pena recordar que los otorgantes requieren ver tu comportamiento a la hora de comprar y pagar, por lo que es bueno darle uso a las mejores tarjetas de crédito.

Historial de pago

Es una situación obvia. Quienes otorgan los créditos buscarán conocerte y toda la información sobre tus hábitos de pago, así sabrán si eres o no confiable.

Por lo que tienes que cancelar tus compromisos a tiempo y cuidarte del pago mínimo, o harás que entiendan que no eres muy solvente y tendrás dificultades para cumplir.

Manejo de distintos créditos

Esto no quiere ni pretende decir que tienes que tener varios y diferentes tipos de créditos para que tu puntaje sea elevado.

Sin embargo, el Buró analiza cómo diversificas tus créditos y puede darte más puntos al notar un buen nivel de organización financiera.

Evitar el exceso de solicitudes crediticias en lapsos cortos:

Cada solicitud de un nuevo crédito producirá que la entidad a la que acudes te busque en Buró.

Hacer muchas consultas en tu historial podría interpretarse como que necesitas dinero, lo que bajará tu puntaje.

No abusar de tu límite

Si deseamos mejorar nuestro puntaje crediticio, debemos evitar mantener el porcentaje de nuestra línea de crédito cerca de su límite por períodos muy largos, si no los otorgantes nos calificarán como prospectos con riesgo de sobreendeudamiento.

¿Cómo saber si estoy en Buro de Crédito en Compartamos Banco?

Si te preguntas cómo saber si estoy en buró de crédito en compartamos banco, aquí te diremos lo que has de hacer. Al solicitar el reporte, tendrás la manera idónea de saber con exactitud lo que necesitas.

Puedo hacerlo a través de la página oficial de Buró de Crédito, por los teléfonos o apersonándome a las oficinas de atención al cliente.

¿Cómo saber si estoy en Buró de Crédito Coppel?

Cómo saber si estoy en Buró de Crédito Coppel o conocer el estado en el que se nos ha agregado por esta entidad financiera al Buró, es simple, primero que nada debes pedir tu reporte de estado crediticio a la empresa o preferiblemente a Buró de Crédito con tu consulta gratis.

El estado en el que te encuentras se verá reflejado de dos maneras; la normal, limpia sin signos o colores llamativos o con un signo de exclamación en rojo si tienes un adeudado mayor a 3 meses, lo que significa una mala calificación.

Coppel, luego de 90 días de la fecha límite de pago sin recibir alguno, te pondrá en un estatus negativo que alertará a cualquier otra entidad financiera a la hora de que quieras solicitar un nuevo crédito.

Verás el nombre de Coppel en el costado izquierdo de tu reporte junto al signo de admiración. Y es así cómo podrás hacer Buró de Crédito consulta gratis Coppel

¿Cómo saber si estoy en Buró de Crédito gratis Condusef?

Para checar Buró de Crédito Condusef gratis, se aplica la misma metodología.

Puedes solicitar un reporte de crédito especial con la propia empresa, Condusef. Luego de un proceso y el llenado de un formato en el que los autorizas para que pidan a tu nombre un reporte a Círculo de Crédito o a Buró de Crédito, recibirás tu RCE.

Aunque, siempre la mejor opción será realizar la consulta o pedir el reporte directamente a Buró de Crédito o a Círculo de Crédito, ya que estas instituciones se especializan en la materia y pueden darte un trato más acorde, guiarte en el proceso.

De esa forma podrás checar Buró de Crédito gratis Condusef.

¿Cómo saber si estoy en el Buró de Crédito?

Al checar mi Buró de Crédito, nada más con haber recibido tu primera tarjeta de crédito o un préstamo de cualquier banco ya estás en el Buró. Lo cual no es malo si pagas a tiempo.

Si quieres una tarjeta explora las mejores tarjetas de crédito en México en el 2019: bonos, ofertas y puntos de viajes.

Buró de crédito mitos y realidades

Ahora conozcamos 10 hábitos que te ayudan a mejorar tus finanzas y algunos mitos y realidades del Buró:

Cómo checar si estoy en Buró de Crédito, cómo checar mi Buró de Crédito gratis y qué hacer cuando quiero checar mi Buró de Crédito y no me queda el cupo gratis.

Mito

Buró de Crédito es una lista negra llena de deudores

Realidad

Buró de Crédito almacena la información crediticia de todas las empresas y las personas que han tenido o tienen uno o varios créditos, sin importar el estatus de la persona, si tiene un puntaje excelente o es un moroso.

Mito

Buró de Crédito es una empresa encubierta del gobierno que busca obtener más información personal de sus ciudadanos.

Realidad

Buró de Crédito es la empresa privada que lidera por experiencia y preferencia de los mexicanos, la recolección, administración y el envío de la información crediticia, de manera segura y confiable.

Mito

Una vez que entras en Buró de Crédito, nunca sales.

Realidad

Al cumplir 6 años de antigüedad, los registros de personas o empresas son removidos para siempre de la base de datos. A la fecha, más de 22 millones de registros han sido eliminados completamente.

Mito

Si te encuentras en la base de datos de Buró de Crédito, no te dan ningún crédito.

Realidad

El mantener un historial crediticio limpio, sin moras ni manchas, aumentan las probabilidades de que puedas conseguir nuevos créditos.

Mito

Me fue negado un crédito por culpa de Buró.

Realidad

Buró de Crédito es solo una empresa que se encarga de almacenar la información y facilitarla por un pequeño precio, no aprueban créditos ni mucho menos tienen la capacidad de rechazarlos.

Si tienes la idea de pedir un nuevo crédito y deseas conocer tu historial crediticio, pues gracias a este post tienes cómo saber si tiene Buró de Crédito y cómo consultar Buró de Crédito gratis.

Cuando vayas a pedir ese anhelado nuevo crédito, debes tener un plan, considera las 10 mejores estrategias de inversión a largo plazo.

Más que créditos y deudas, aprende a ahorrar. Conoce los 30 trucos fáciles para ahorrar dinero en tu día a día. Haz el reto de cómo ahorrar dinero para comprar una casa en México.